Секреты увеличения пенсионного дохода — эффективные стратегии и советы

Необходимость обеспечить себе комфортные условия в пожилом возрасте является неотъемлемой частью нашей жизни. В условиях современного мира, где демографическая ситуация меняется, а экономическая стабильность подвергается различным рискам, создание дополнительного источника дохода на пенсии становится необходимостью.

Зачастую, пенсионные выплаты, предоставляемые государством, не всегда обеспечивают желаемый уровень жизни. Откладывание дополнительных средств на пенсию — это стратегия, которая может существенно повысить качество жизни в пожилом возрасте.

Несмотря на то что концепция пенсионного обеспечения может показаться сложной и запутанной, существует ряд простых и эффективных способов увеличения доходов в пенсионный период. Разумное финансовое планирование, инвестирование и осознанные финансовые решения могут стать ключом к достойной и комфортной пенсии.

Увеличение размера дополнительной пенсии: стратегии и методы

В наше время, когда становится все сложнее обеспечить комфортное финансовое будущее, нахождение способов увеличения размера дополнительных пенсионных накоплений становится более важным, чем когда-либо. Предпринимание шагов для улучшения пенсионной составляющей становится необходимостью для обеспечения стабильности в пожилом возрасте.

1. Разнообразные инвестиционные стратегии: Один из ключевых способов увеличения размера дополнительной пенсии заключается в инвестировании. Инвестиционные инструменты могут предоставить возможность заработка выше, чем традиционные сберегательные счета. Однако важно помнить, что с инвестициями связаны риски, и выбор инвестиционных стратегий должен быть основан на тщательном анализе.

2. Планирование на долгосрочную перспективу: Одним из существенных факторов в увеличении размера дополнительной пенсии является долгосрочное планирование. Установка конкретных финансовых целей и разработка стратегий их достижения помогут обеспечить стабильный поток дохода в пожилом возрасте.

3. Диверсификация портфеля: Распределение инвестиционных средств между различными классами активов может уменьшить риски и повысить потенциальную доходность портфеля. Включение акций, облигаций, недвижимости и других активов в портфель может обеспечить более устойчивый рост средств в долгосрочной перспективе.

4. Обучение и финансовая грамотность: Важным аспектом увеличения размера дополнительной пенсии является постоянное обучение и повышение финансовой грамотности. Чем лучше вы понимаете финансовые рынки и инструменты, тем эффективнее вы сможете управлять своими инвестициями и максимизировать доходность.

5. Использование налоговых льгот и льготных программ: В различных странах существуют разнообразные налоговые льготы и программы государственной поддержки, направленные на стимулирование пенсионного накопления. Изучение и использование этих возможностей может помочь увеличить размер дополнительной пенсии.

6. Регулярный мониторинг и корректировка стратегии: Рыночные условия постоянно изменяются, и поэтому важно регулярно мониторировать состояние инвестиционного портфеля и вносить необходимые коррективы в стратегию инвестирования, чтобы адаптироваться к изменяющимся условиям рынка.

Увеличение размера дополнительной пенсии требует осознанного подхода и систематических усилий. Применение разнообразных стратегий, включая инвестиции, планирование, образование и использование доступных льгот, поможет обеспечить более комфортное финансовое будущее в пожилом возрасте.

Инвестирование: основные стратегии и советы

Для начала, необходимо понимать, что инвестирование — это процесс размещения средств в различных финансовых инструментах с целью получения прибыли в будущем. Однако успешное инвестирование требует осмысленного подхода и стратегического планирования.

Одной из основных стратегий инвестирования является диверсификация портфеля. Этот подход предполагает распределение инвестиций между различными активами, такими как акции, облигации, недвижимость и сырьевые товары. Диверсификация помогает снизить риск и увеличить потенциальную доходность.

Еще одной важной стратегией является долгосрочное инвестирование. Вложения на длительный срок позволяют вам получить преимущество от роста рынка и преодолеть временные колебания цен. Кроме того, долгосрочные инвестиции обычно связаны с меньшими издержками и налоговыми обязательствами.

Не стоит забывать и о важности образования в области финансов. Чем больше вы знаете о различных инвестиционных инструментах и стратегиях, тем более осознанными будут ваши решения. Инвестирование требует постоянного обучения и анализа рынка.

Наконец, при выборе конкретных инвестиций необходимо учитывать свои финансовые цели, рискотерпимость и сроки инвестирования. Разработка персонального инвестиционного плана с учетом этих факторов поможет вам достичь желаемых результатов и обеспечить финансовую стабильность на пенсии.

Работа на пенсии: возможности и перспективы

Одной из ключевых перспектив работы на пенсии является возможность сохранения активности и острой умственной деятельности. Ученые утверждают, что регулярная работа или занятие любимым делом на пенсии способствует улучшению памяти, концентрации внимания и общего самочувствия. Кроме того, это позволяет человеку оставаться вовлеченным в общественную жизнь, избегая социальной изоляции и депрессии.

- Осуществление долгожданных планов и мечтаний.

- Поддержание активности и острой умственной деятельности.

- Избежание социальной изоляции и депрессии.

Кроме того, работа на пенсии может стать источником дополнительного дохода, что особенно актуально в условиях современного экономического климата. Независимо от того, является ли работа на пенсии основным источником дохода или дополнительным заработком, важно осознавать свои цели и желания, чтобы выбрать подходящее направление деятельности.

В следующих разделах мы рассмотрим конкретные способы и виды работы на пенсии, а также дадим практические советы по выбору подходящей занятости, учитывая особенности индивидуальной ситуации каждого человека.

Планирование будущего: ключевые шаги и рекомендации

В данном разделе мы обращаем внимание на важность стратегического подхода к формированию стабильного финансового будущего. Основываясь на принципах государственной поддержки, мы рассмотрим программы, которые помогут вам обеспечить себя на пенсии и гарантировать финансовую независимость.

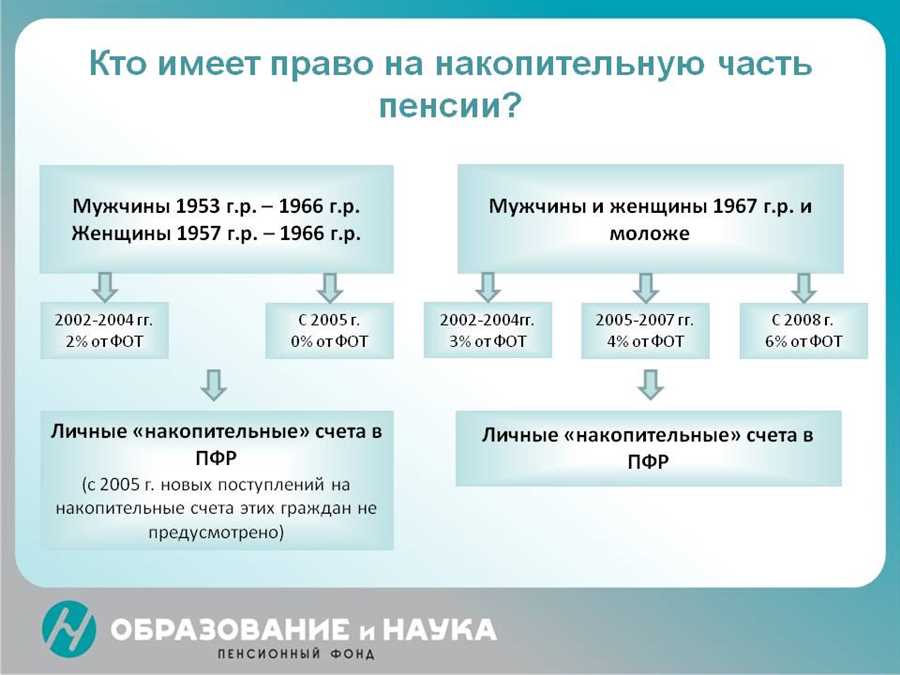

Для начала необходимо осознать разнообразие возможностей, предоставляемых государством. Это включает в себя изучение различных финансовых инструментов, таких как пенсионные фонды, инвестиционные счета и другие механизмы, которые способствуют накоплению средств на будущее.

Важным шагом в планировании вашего будущего является анализ и выбор наиболее подходящих программ государственной поддержки. Разнообразие этих программ позволяет подобрать оптимальное решение, учитывая ваши финансовые возможности и жизненные обстоятельства.

Однако следует помнить, что финансовая грамотность играет ключевую роль в принятии правильных решений. Поэтому рекомендуется уделить время изучению основных принципов управления личными финансами и инвестирования, чтобы сделать информированный выбор.

Изучение программ государственной поддержки

Анализ предлагаемых программ поможет в понимании того, какие возможности предоставляет государство для обеспечения достойного уровня жизни на пенсии. Подробное изучение условий участия и требований к заявителям позволит выбрать наиболее подходящую программу с учетом индивидуальных обстоятельств.

Обращение к специалистам в сфере социального обеспечения может быть полезным шагом для тех, кто не уверен в своих знаниях. Консультации экспертов помогут разобраться в тонкостях различных программ и выбрать оптимальный вариант для обеспечения финансового благополучия на пенсии.

Осознание значимости государственной поддержки в пенсионном планировании способствует более эффективному использованию имеющихся ресурсов и создает основу для устойчивого финансового будущего.

Финансовая грамотность: стратегии принятия правильных решений

1. Образование и самообразование. Одним из основных компонентов финансовой грамотности является постоянное обучение. Важно не только получить базовые знания о финансах, но и постоянно расширять свой кругозор в этой области. Чтение специализированной литературы, участие в финансовых тренингах и курсах помогут развить навыки анализа и принятия обоснованных решений.

2. Бюджетное планирование и финансовый контроль. Эффективное управление личными финансами начинается с составления бюджета и контроля за его выполнением. Умение распределять средства между текущими расходами, накоплениями и инвестициями позволяет достичь финансовой устойчивости и достижения целей.

3. Диверсификация инвестиций. Разнообразие инвестиционного портфеля помогает снизить риски и повысить потенциальную доходность. Инвестирование в различные виды активов, такие как акции, облигации, недвижимость и фонды, позволяет более равномерно распределить риски и обеспечить стабильный рост капитала.

4. Страхование и планирование на случай непредвиденных ситуаций. Ответственный подход к страхованию помогает защитить себя и своих близких от финансовых потерь в случае возникновения непредвиденных обстоятельств, таких как болезнь, несчастный случай или утрата работы. Выбор подходящих видов страхования и оптимального уровня покрытия играет важную роль в обеспечении финансовой стабильности.

5. Консультация финансового советника. В случае необходимости, обращение за помощью к профессиональному финансовому советнику может стать эффективным шагом на пути к финансовой грамотности. Квалифицированный специалист поможет разработать персонализированную стратегию управления финансами, учитывая индивидуальные потребности и цели клиента.

Освоение принципов финансовой грамотности требует времени, усилий и постоянного самосовершенствования. Однако, инвестиции в свое финансовое образование и развитие навыков управления финансами позволяют не только достичь финансовой стабильности в настоящем, но и обеспечить благополучное будущее.

Какие страховки способствуют обеспечению дополнительного финансового обеспечения в пенсионном возрасте?

Страхование жизни является одним из наиболее распространенных способов обеспечения финансовой защиты в случае смерти страхователя. Этот вид страхования гарантирует выплату определенной суммы денег в случае смерти страхователя или наступления определенного события. Полученные средства могут быть использованы для обеспечения достойного уровня жизни пенсионера или выплаты долгов.

Дополнительное медицинское страхование предоставляет возможность получения качественных медицинских услуг и лечения без дополнительных финансовых затрат. В пожилом возрасте медицинские расходы могут значительно возрасти, и наличие дополнительной медицинской страховки обеспечит защиту от непредвиденных затрат и обеспечит доступ к высококачественной медицинской помощи.

Страхование от несчастных случаев и болезней также является важным аспектом обеспечения финансовой стабильности на пенсии. Оно позволяет получить дополнительную финансовую поддержку в случае временной или постоянной утраты трудоспособности вследствие несчастного случая или заболевания.

Страхование недвижимости и имущества также играет существенную роль в обеспечении финансовой защиты. Владение страховкой на недвижимость позволяет защитить свое жилище от различных рисков, таких как пожар, стихийные бедствия, кража и другие непредвиденные события.

Использование сочетания различных видов страхования позволяет создать надежный финансовый зонтик для пенсионного возраста, обеспечивая финансовую защиту как в случае потери дохода, так и в ситуациях, связанных с медицинскими и имущественными рисками.